تريث بنك الاحتياطي الفيدرالي منح الأسواق الناشئة فرصة محدودة لالتقاط الأنفاس

استمرت معاناة الأسواق الناشئة من هروب رؤوس الأموال رغم قرار بنك الاحتياطي الفيدرالي الأمريكي بعدم رفع أسعار الفائدة يوم 17 سبتمبر المنصرم (كما توقعنا في تحليل سابق: الأسواق قد تدفع بنك الاحتياطي الفدرالي لتأجيل رفع أسعار الفائدة). وإذا لم تحدث أي تغيرات أخرى، فإن انخفاض أسعار الفائدة في الولايات المتحدة يُتوقع أن يؤدي إلى إبطاء هروب رؤوس الأموال من الأسواق الناشئة من خلال الإبقاء على فوارق أسعار الفائدة بين الأسواق الناشئة والأسواق المتطورة، كما من شأنه تخفيف عبء الديون المقومة بالدولار الأمريكي على الأسواق الناشئة حيث أن ذلك سيؤدي إلى إضعاف قيمة الدولار الأمريكي. لكن، يشير استمرار هروب رؤوس الأموال، رغم المهادنة التي أبداها بنك الاحتياطي الفيدرالي، إلى عمق المخاوف بشأن الأسواق الناشئة. وهناك قلق بين المستثمرين بشأن الضعف الاقتصادي الهيكلي في عدد من الأسواق الناشئة المتمثل في تباطؤ النمو، وانخفاض أسعار السلع، وارتفاع مستوى الديون.

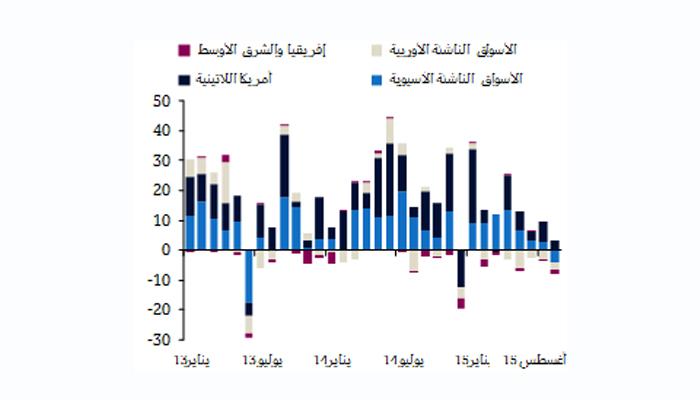

التدفقات الشهرية للديون والأسهم نحو الأسواق الناشئة

(مليار دولار أمريكي)

المصادر: معهد التمويل الدولي (IIF) وقسم الاقتصاد في QNB

تشير البيانات الحديثة بشأن تدفقات رؤوس الأموال، وأسعار الصرف، وأسواق الأسهم، وأرباح السندات السيادية إلى ارتفاع هروب رؤوس الأموال من الأسواق الناشئة منذ قرار بنك الاحتياطي الفيدرالي بعدم رفع أسعار الفائدة في 17 سبتمبر. أولاً، يصدر معهد التمويل الدولي بيانات حول التدفقات اليومية للديون ومحافظ الأسهم في سبعة أسواق ناشئة (إندونيسيا، والهند، وكوريا الجنوبية، وتايلاند، وجنوب إفريقيا، والبرازيل، وتركيا). واستقبلت هذه الأسواق الناشئة خلال يومي 17 و18 سبتمبر المنصرم صافي تدفقات بلغ 800 مليون دولار أمريكي، مما يشير إلى أن هناك بعض الارتياح حيال قرار بنك الاحتياطي الفيدرالي. غير أنه سرعان ما انطمس هذا الرقم جراء ارتفاع صافي التدفقات نحو الخارج ما بين 21 إلى 30 سبتمبر إلى ما مجموعه 2.9 مليار دولار أمريكي. ثانياً، انخفضت أسعار صرف عملات جميع الأسواق الناشئة الرئيسية تقريباً مقابل الدولار الأمريكي. ففي الفترة ما بين 17 إلى 30 سبتمبر، تراجعت قيمة الريال البرازيلي بنسبة 3.1% والراند الجنوب افريقي بنسبة 4.4% والرينجيت الماليزي بنسبة 3.7%. بينما كانت الروبية الهندية أبرز العملات تفوقاً في الأداء حيث ارتفعت بنسبة 1.3%، مما فسح المجال أمام بنك الاحتياطي الهندي لخفض أسعار الفائدة بواقع 50 نقطة أساس في 29 سبتمبر (أكثر من القدر المتوقع الذي يبلغ 25 نقطة أساس). ثالثاً، تراجعت أسواق أسهم جميع الأسواق الناشئة تقريباً منذ الإعلان عن قرار بنك الاحتياطي الفيدرالي وتراجعت سوق الأسهم في البرازيل بنسبة 7.2% وفي جنوب إفريقيا بنسبة 1.6% وفي روسيا بنسبة 5.1%. بشكل عام، انخفض مؤشر MSCI لأسهم الأسواق الناشئة بنسبة 3.7% خلال نفس الفترة. رابعاً، ارتفعت الأرباح من السندات السيادية في أغلب الأسواق الناشئة الرئيسية. فعلى سبيل المثال، زادت الأرباح بواقع 37 نقطة أساس في البرازيل، و36 نقطة أساس في تركيا، و7 نقاط في إندونيسيا. إجمالاً، اتسع هامش الربح في السندات السيادية للأسواق الناشئة بواقع 54 نقطة أساس مقارنة بالأسواق المتطورة مع هروب رؤوس الأموال نحو الملاذات الآمنة.

هناك عدد من الأسباب الاقتصادية الهيكلية وراء تواصل هروب رؤوس الأموال من الأسواق الناشئة على الرغم من قرار بنك الاحتياطي الفيدرالي بعدم رفع أسعار الفائدة. أولاً، تم خفض توقعات نمو الناتج المحلي الإجمالي في الأسواق الناشئة تدريجياً في العام الحالي في ظل تباطؤ النشاط الاقتصادي. وأشار بنك الاحتياطي الفيدرالي إلى أن تباطؤ النمو العالمي هو أحد الأسباب التي دفعته لعدم رفع أسعار الفائدة، وربما تسبب هذا الأمر في زيادة مخاوف المستثمرين، خاصة في الأسواق الناشئة. ثانياً، يقوم اقتصاد عدد من الأسواق الناشئة على السلع، وقد تضررت هذه الاقتصادات من انهيار أسعار النفط وغيره من السلع منذ منتصف 2014. فقد عانت دول مثل البرازيل وإندونيسيا وجنوب إفريقيا من الاعتماد الكثيف على صادرات السلع. ثالثاً، أصبح دين الشركات الآخذ في الارتفاع (~15% منه مقوم بالدولار الأمريكي) يشكل عبئاً متزايداً على النمو. وقد تضاعفت ديون الشركات غير المالية في الأسواق الناشئة أكثر من أربعة مرات من 4 تريليون دولار أمريكي في 2004 إلى 18 ترليون دولار أمريكي في 2014. وقد حذر صندوق النقد الدولي مؤخراً من أن نسبة إعسار الشركات قد تزيد، خاصة في حال قام بنك الاحتياطي الفيدرالي برفع أسعار الفائدة، وهو ما قد يُبطئ النمو في الأسواق الناشئة بقدر أكبر.

وللصين دور أساسي في مشاكل الأسواق الناشئة، فالبيانات الواردة منها تشير إلى تباطؤ معدلات النمو. وقد أدى خفض قيمة اليوان إلى زعزعة الاستقرار في الأسواق المالية العالمية في أغسطس وزاد المخاوف بشأن حدة المشاكل الاقتصادية في الصين. و سيؤدي تباطؤ النمو في الصين بالضرورة إلى تراجع الطلب الإقليمي، وهو ما سيؤثر على عدد من الأسواق الناشئة المصدرة في آسيا. وباعتبارها أكبر مستهلك لأغلب السلع، أدى تباطؤ النمو في الصين إلى خفض أسعار السلع، وهو ما أثر سلباً على الأسواق الناشئة التي يقوم اقتصادها على السلع. وأخيراً، تعتبر الصين مسؤولة أيضاً بقدر كبير عن ارتفاع ديون الشركات في الأسواق الناشئة – نمت ديون البنوك والأسر والشركات في الصين بسرعة حتى بلغت 21 ترليون دولار أمريكي، أو ما يزيد عن 200% من الناتج المحلي الإجمالي. وفي مرحلة ما، سيكون من الضروري تخفيض الديون في الصين وغيرها من الأسواق الناشئة، ما من شأنه أن يشكل عبئاً على النمو.

وفي ظل التوقعات بحدوث تباطؤ إضافي في الصين واحتمال قيام بنك الاحتياطي الفيدرالي برفع أسعار الفائدة (متوقع إلى حد كبير في شهر ديسمبر)، فإن الآفاق المستقبلية للأسواق الناشئة لا تزال غامضة. كما أن زيادة أسعار الفائدة في الولايات المتحدة الأمريكية ستقود بالضرورة إلى تشديد الأوضاع المالية في الأسواق الناشئة، مع احتمال اضطرار المصارف المركزية في بعض الأسواق الناشئة إلى رفع أسعار الفائدة لمكافحة هروب رؤوس الأموال. ومع تراجع الطلب من الصين، يُرجح أن تستمر معدلات النمو في الانخفاض مستقبلاً. وهو ما سيترك الأسواق الناشئة عرضة لهروب إضافي لرؤوس الأموال، وتراجع أسعار الصرف، وضعف أداء الأسواق المالية.